Le Imposte sulla Compravendita Immobiliare: gli immobili diversi dalla “Prima Casa”.

Pubblicato il:

Continuando la nostra disamina, analizziamo quali sono le imposte che bisogna pagare all’atto dell’acquisto di un immobile che non sia prima casa.

Acquisto senza agevolazione “prima casa”.

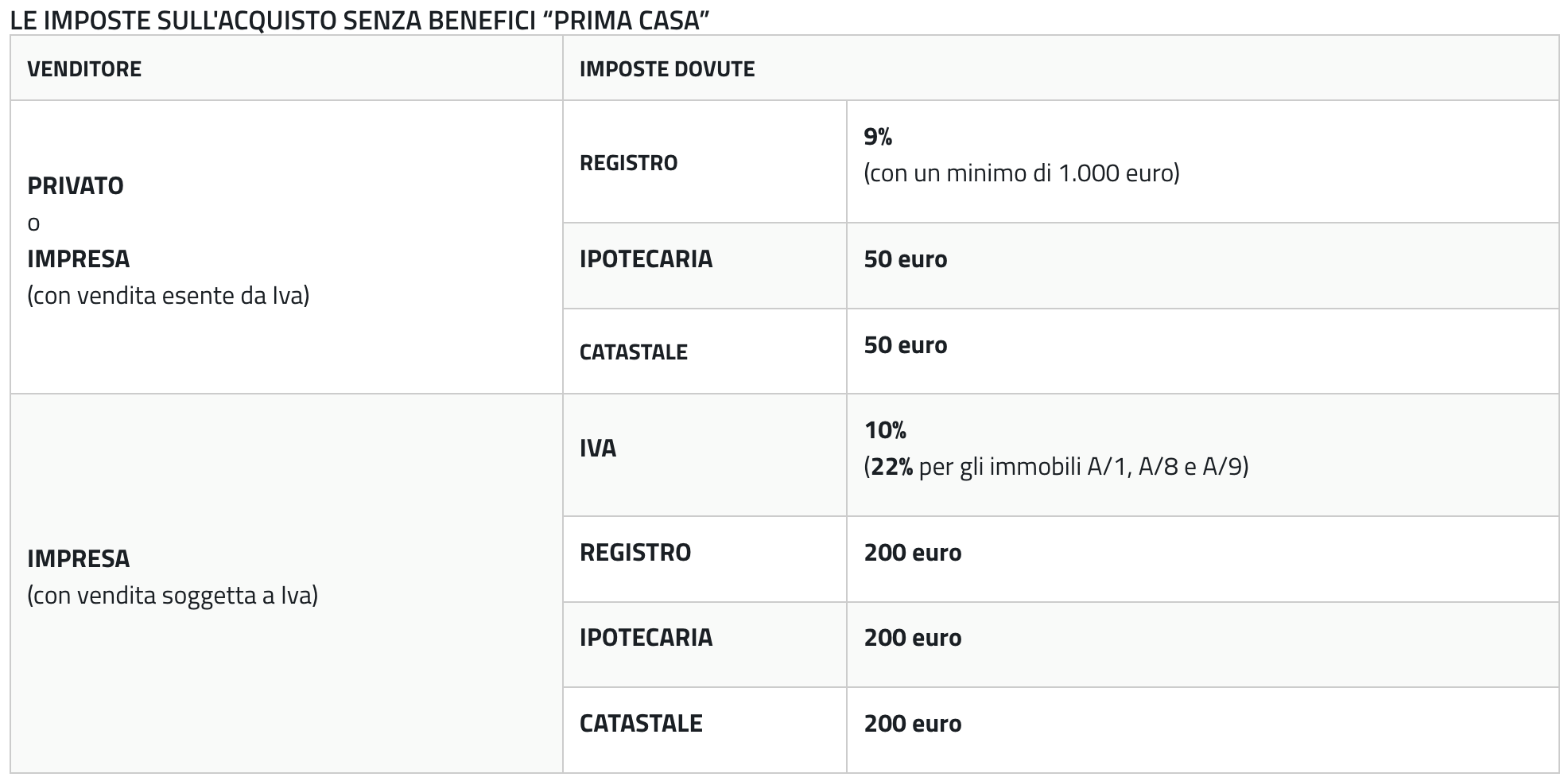

Se il venditore è un’impresa, la regola generale è che la cessione è esente da Iva. In questo caso, quindi, l’acquirente dovrà pagare:

- l’imposta di registro in misura proporzionale del 9%

- l’imposta ipotecaria fissa di 50 euro

- l’imposta catastale fissa di 50 euro.

L’imposta sul valore aggiunta (iva) tuttavia si applica:

- alle cessioni effettuate dalle imprese costruttrici o di ripristino dei fabbricati entro 5 anni dall’ultimazione della costruzione o dell’intervento oppure anche dopo i 5 anni, se il venditore sceglie di assoggettare l’operazione a Iva (la scelta deve essere espressa nell’atto di vendita o nel contratto preliminare)

- alle cessioni di fabbricati abitativi destinati ad alloggi sociali, per le quali il venditore sceglie di sottoporre l’operazione a Iva (anche in questo caso, la scelta va espressa nell’atto di vendita o nel contratto preliminare).

In questi casi, l’acquirente dovrà pagare:

- l’iva al 10% (per le cessioni e gli atti di costituzione di diritti reali di case di abitazione (anche in corso di costruzione) classificate o classificabili nelle categorie catastali diverse da A/1, A/8 e A/9, qualora non sussistano i requisiti per fruire delle agevolazioni “prima casa”, ovvero l’iva al 22% per le cessioni e gli atti di costituzione di diritti reali aventi a oggetto immobili classificati o classificabili nelle categorie A/1, A/8 e A/9

- l’imposta di registro fissa di 200 euro

- l’imposta ipotecaria fissa di 200 euro

- l’imposta catastale fissa di 200 euro.

Le imposte dovute quando si acquista da un privato.

Se il venditore è un privato, l’acquirente dovrà pagare:

- l’imposta di registro proporzionale del 9%

- l’imposta ipotecaria fissa di 50 euro

- l’imposta catastale fissa di 50 euro.

In entrambi i casi (acquisto da impresa o acquisto da privato), le imposte di registro, ipotecaria e catastale sono versate dal notaio al momento della registrazione dell’atto.

Come si è già detto nell’articolo precedente per gli acquisti con i benefici “prima casa”, sia quando si compra da un’impresa in esenzione dall’iva sia quando si compra da un privato l’imposta di registro non può comunque essere di importo inferiore a 1.000 euro. Tuttavia, l’importo effettivamente da versare potrebbe risultare inferiore per effetto dello scomputo dell’imposta proporzionale già versata sulla caparra quando è stato registrato il contratto preliminare.

Gli atti assoggettati all’imposta di registro proporzionale e tutti gli atti e le formalità necessari per effettuare gli adempimenti presso il catasto e i registri immobiliari sono esenti dall'imposta di bollo, dai tributi speciali catastali e dalle tasse ipotecarie.

Riepilogo: le imposte sull’acquisto senza benefici “prima casa”.

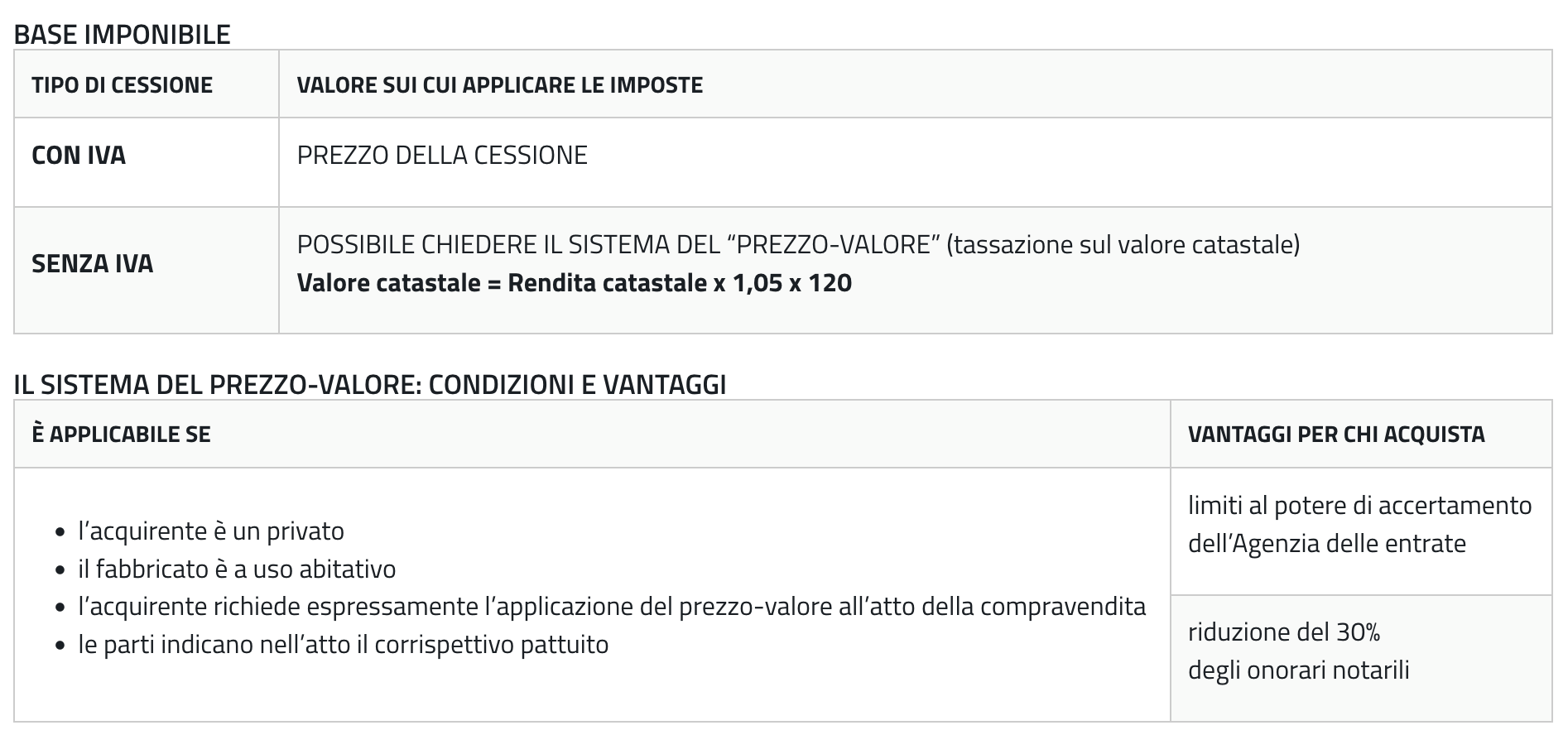

La base imponibile per il calcolo delle imposte

Quando la vendita della casa è soggetta a iva, la base imponibile su cui calcolare l’imposta sul valore aggiunto (10% o 22% a seconda dei casi) è costituita dal prezzo della cessione.

In questo caso, come detto, le imposte di registro, ipotecaria e catastale si pagano in misura fissa (200 euro per ognuna di esse).

Il sistema del prezzo-valore

Per le cessioni di immobili a uso abitativo (e relative pertinenze), in presenza di determinate condizioni e di specifici requisiti soggettivi e oggettivi, la legge prevede un particolare meccanismo per determinare la base imponibile delle imposte di registro, ipotecaria e catastale: il sistema del “prezzo-valore” che consente la tassazione del trasferimento degli immobili sulla base del loro valore catastale, indipendentemente dal corrispettivo pattuito e indicato nell’atto.

Inoltre, questo sistema implica anche una rilevante tutela per l’acquirente, in quanto limita il potere di accertamento di valore da parte dell’Agenzia delle Entrate.

Quando si applica?

La regola del prezzo-valore si applica alle vendite assoggettate all’imposta di registro in misura proporzionale (quindi sono escluse quelle soggette a Iva) in cui l’acquirente sia una persona fisica (che non agisce nell’esercizio di attività commerciali, artistiche o professionali).

Quindi, questo meccanismo è utilizzabile, oltre che in tutte le compravendite in cui entrambe le parti sono “privati”, anche nelle cessioni fatte a persone fisiche da parte di venditori non soggetti Iva (associazioni, fondazioni e simili) e in quelle fatte, sempre a persone fisiche, da società o imprese in regime di esenzione Iva.

A quali immobili si applica?

Il sistema del prezzo-valore si applica in generale alle vendite di immobili a uso abitativo e relative pertinenze. Vale, quindi, anche per gli acquisti di abitazioni (e relative pertinenze) in assenza dei benefici “prima casa”.

Per l’applicazione del prezzo-valore è necessario una specifica richiesta dell’acquirente resa al notaio nell’atto di acquisto. La richiesta non può essere contenuta in un successivo atto integrativo.

Come si calcola il valore catastale

Il valore catastale dei fabbricati a uso abitativo (diversi dalla “prima casa”) si determina moltiplicando la rendita catastale (rivalutata del 5%) per il coefficiente 120.

Valore catastale immobili diversi dalla prima casa = Rendita catastale x 1,05 x 120

Esempio di calcolo dell’imposta di registro.

Supponiamo che una casa, che ha una rendita catastale di 900 euro, venga acquistata a 200.000 euro. Con l’applicazione della regola del prezzo-valore, la base imponibile su cui applicare l’imposta si registro del 9% è pari a: 900 x 1,05 x 120 = 113.400 euro. Pertanto, l’imposta di registro dovuta sarà di 10.206 euro (113.400 x 9%). Senza l’applicazione della regola del prezzo-valore, l’imposta dovrebbe essere calcolata sul valore pattuito (200.000 euro) e sarebbe di 18.000 euro (200.000 x 9%).

Ricapitolando, il sistema del prezzo-valore si applica a condizione che:

- il fabbricato che si acquista sia a uso abitativo (quindi, solo abitazioni, con o senza requisiti “prima casa”)

- l’acquirente sia un privato che non agisce nell’esercizio di attività commerciale, artistica o professionale (non è ammesso, per esempio, per l’acquisto dello studio del professionista)

- l’acquirente richieda esplicitamente al notaio, all’atto della compravendita, l’applicazione della regola del prezzo-valore

- le parti indichino nell’atto l’effettivo importo pattuito per la cessione.

Prezzo valore e pertinenze dell’immobile

Il sistema del prezzo-valore si applica anche all’acquisto di pertinenze di immobili abitativi (senza limite quantitativo e pure se effettuato con atto separato), a condizione che:

- la pertinenza sia dotata di una propria rendita catastale

- sia possibile individuare in modo certo che il bene pertinenziale è accessorio rispetto al bene principale (che deve necessariamente essere un immobile a uso abitativo)

- nell’atto di acquisto risulti il vincolo pertinenziale.

Quali sono i vantaggi per l’acquirente

L’acquirente che, nel rispetto di tutte le condizioni richieste dalla legge, sceglie di applicare il sistema del prezzo-valore ha importanti benefici.

Innanzitutto, si ha una limitazione del potere di accertamento dell’Agenzia delle entrate sia con riguardo all’imposta di registro sia con riguardo all’Irpef. Infatti, nei confronti degli acquirenti che si avvalgono del sistema del prezzo-valore:

- l’Agenzia delle entrate non può procedere ad accertamento di valore ai fini dell’imposta di registro, salvo i casi di occultamento in tutto o in parte del prezzo pattuito

- non trovano applicazione le norme sull'accertamento ai fini Irpef in base a presunzioni semplici.

In secondo luogo, la legge prevede una riduzione del 30% degli onorari da pagare al notaio.

La dichiarazione sostitutiva

Nelle compravendite di immobili, anche se assoggettate a Iva, le parti, oltre alle specifiche dichiarazioni relative all’applicazione del prezzo-valore devono inserire nel rogito una dichiarazione sostitutiva di atto di notorietà contenente le seguenti informazioni:

- l’indicazione analitica delle modalità di pagamento del corrispettivo (assegno, bonifico, eccetera)

- se per l’operazione è intervenuto un mediatore: se persona fisica, tutti i dati identificativi del titolare; se soggetto diverso da persona fisica, la denominazione, la ragione sociale e i dati identificativi del legale rappresentante, la partita Iva e l’iscrizione presso il Repertorio Economico Amministrativo (R.E.A.) della Camera di Commercio

- le spese sostenute per l’attività di mediazione, con le analitiche modalità di pagamento.

In caso di omessa, incompleta o mendace indicazione dei dati da indicare nella dichiarazione sostitutiva, è prevista l’applicazione di una sanzione amministrativa da 500 euro a 10.000 euro (oltre quella penale per il rilascio di dichiarazioni mendaci).

Inoltre, la compravendita è assoggettata, ai fini dell’imposta di registro, ad accertamento di valore, anche se le parti avevano richiesto la tassazione sulla base del valore catastale.

Per evitare le compravendite di unità immobiliari urbane non in regola con le norme catastali (immobili non denunciati al catasto o che hanno subito variazioni mai comunicate), è obbligatorio indicare nell’atto notarile, a pena di nullità, non soltanto i dati catastali ma anche il riferimento alle planimetrie depositate in catasto.

Inoltre, l’atto deve contenere la dichiarazione con cui gli intestatari affermano che la situazione reale dell’immobile è conforme a quanto risulta dai dati catastali e dalle planimetrie (la dichiarazione può essere sostituita da un’attestazione di conformità rilasciata da un tecnico abilitato alla presentazione degli atti di aggiornamento catastale).

Infine, prima di stipulare l’atto, il notaio è tenuto a individuare gli intestatari catastali e verificare se c’è corrispondenza con quanto risulta nei registri immobiliari.